前回は航空会社のマイルを貯めることに焦点を当てている私が何気なく楽天のサービス諸々をかなり久しぶりに(5年以上ぶり)積極的に使い始めたところ、マイル以外の部分でも思っていた以上に日常生活が快適になったよ、という話を書きました。

航空会社のマイルと交換できる特典航空券はエコノミークラス等では、通常に現金で買うのとそれ程差がないことも多く、1マイル=2円前後の価値しかないことも多々あります。ただ、これがプレミアムエコノミーや、更にビジネス、ファーストといった上位の座席になると、途端に1マイルあたりの価値が上がってきます。なので、特にこうしたクラスの航空券を取りたい方にとってはマイルというのは大変魅力的なのですが、普段それ程飛行機を使った旅行に興味がない方にとっては何の興味も湧かない内容だったのではないか、と思います。

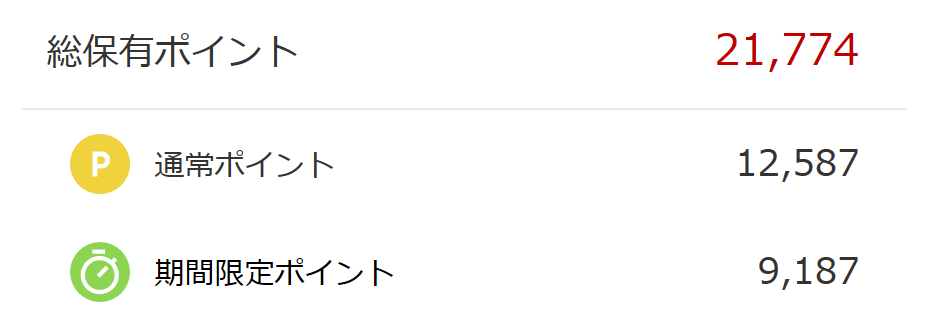

ただ、そうした方にとっても、楽天の楽天スーパーポイントとは「通常ポイント」と「期間限定ポイント」で価値が全く変わってきます。普段意識せずにどちらも1ポイント=1円の感覚で買い物等に使っている方には同じでも、使い方次第で「通常ポイント」は何倍もの価値を持ってきます。

ネットを探していると「楽天の期間限定ポイントの使い切り方」的な記事はよく見かけますが、意外と「通常ポイントの有効な活用の仕方」については単体の記事というよりも、楽天ポイントのメリット的な話の中でサラリと触れる程度に留められていることも多い気がします。そこで今回は、そんな「通常ポイント」の活かし方について、ここ最近触れている「航空会社のマイル」以外のもう一つの大きな魅力についてご紹介したいと思います。それが「投資信託」です。

目次

投資信託は金持ちのものでも機会があればやるものでも、お金に余裕が出来たら始めるものでもありません。

今年に入り、かんぽ生命の不正に続き、天下のゆうちょ銀行でも投資信託(投信)の不適切販売が問題になりました。

https://www.asahi.com/articles/ASM9F6X38M9FULFA00L.html

元々日本自体が投資よりも貯蓄が一般的であったこと(私の若い頃は銀行に単純に預けるだけでも利息かなり付きましたし)に加えて、投資信託を含めた株式投資というものについてあまり良いイメージどころか「考えたこともない」「機会があれば(お金に余裕が出来たら)そのうち」「金持ちのやること」と思っている方もまだまだ多いと思っています。そこに加えての今回のゆうちょ銀行の不適切販売です。投資以前に投資信託自体が危ないもの、という印象を持たれてしまっても仕方ないのかもしれません。

また、どうも一連の記事や反応を眺めていても、どうも投資信託もFXなどのような博打要素と専門知識が必要で、常に画面にかじりついて売買を繰り返さなければならない、短期決戦型の商品だと思われている方も結構多いのではないか、と感じました。要は、

「試しに投資信託を買ったけど、1ヶ月経ったら儲かるどころか値段が下がっていた。だから投資信託は儲からない。」と。

「老後3,000万」問題?で自分の収入や勤め先のブラックさを愚痴り合うのも楽しいかもしれませんが、特に嘆いている若い世代の方にとってはむしろチャンスなんですけどね。なぜなら老後までまだ何十年という「時間」という貴重な武器があるので、特に投資信託のような(というか投資信託で特に長期運用を考える場合)においては、私のような40代が今始めるのとでは単純な年齢差(2倍)以上の遙かに大きな差が出てしまうからです。それが時間というものの持つ積み重ね(積み上げ)の強みです。ということで、とりあえずウダウダ前述のような言い訳をしている暇があったら、さっさと投資信託始めちゃいましょう。

「投資信託」の勉強といってもいきなり「ウォール街のランダム・ウォーカー」とか「敗者のゲーム」とか、投資のバイブルとしての「証券分析」とか手を出す必要なんてないです。でもようやく日本でも商品が揃って整ってきた投資信託についてお金の知識とともに基礎情報を仕入れる意味で上のような山崎元さん辺りの本を数冊読むだけでも価値があると思っています。

投資信託に必要なのは専門知識ではなく、「基礎知識(ルール)」「継続のための仕組み」「普段は忘れる心」。

といっても、それではどこかの証券会社の営業と同じです。結局これじゃゆうちょ銀行の不適切販売と同じです。赤の他人に言われたままに訳もわからず虎の子の資産を適当に突っ込めば当然精神的にも金銭的にも持ちません。

投資信託に必要なのは専門知識でも運でもなく、単純に「基本的な知識」(スポーツ観戦におけるルールを覚えるのと同じ。自分がプレーして上手いか下手かは関係ない)とあとは「地道な継続が出来るための仕組みづくり」、そして「普段は忘れる心」です。そして、肝心なのが適当に証券会社を選ばない、ということ。ただ、どの証券会社を選ぶかにたった1つの明快な答えはありませんが、少なくとも、大半は選ぶ価値(必要)のないところだというのは、前述の「基本的な知識」を仕入れる中ですぐに分かります。

で、前述のゆうちょ銀行に関しても、基本的には少し投資信託に興味を持って調べ始めたり、既に始めている方にとっては、「少なくとも積極的に選ぶ証券会社や銀行ではない」ということはすぐに分かります。要はゆうちょという全国どこにでもあって、知り合いの職員さんのいる安心安全な昔ながらの郵便局だから、なんとなく昔の貯金(利率高かったですしね)と同じ感覚で買っちゃった、ということだと思います。あ、もちろん、だからといってそういう販売の仕方をしたゆうちょ銀行が許されるわけでは全くありませんが。

ということで、いきなり長々と前置きが続きましたが、ここで楽天に戻ります。知らない方には「どうせ楽天からなにか貰ってる」「アフィリエイトの報酬が高いんでしょ」と思われるかもしれません。そして私のような元アンチ楽天な人間からすれば(今も格別好きなわけではありませんが)、楽天証券が非常に数少ない、それどころか国内でも屈指のオススメしやすい証券会社の一つであることは信じられないかもしれません。

そこで、細かいことは置いておいて、今回は楽天のサービス、更に楽天スーパーポイントという点に絞って、今回の楽天証券を活用することの魅力について書いていきたいと思います。

楽天の通常ポイントを活かす楽天証券においてのポイント投資の魅力。

投資信託の魅力(だけでなく、いますぐ始めるべき理由)について書き始めると完全に今回のポイント話からは外れるので、今回は省きます。とりあえずなぜここで「楽天」なのか、という点について書いてみたいと思います。

先程私は投資信託に必要なのは専門知識ではなく、「基礎知識(ルール)」「継続のための仕組み」「普段は忘れる心」と書きました。楽天証券をはじめ、国内の数少ない優良証券会社というのはこの辺りがしっかりしている、というのがあると思います。「基礎知識」は分かりにくいですが、要は基礎知識を得ていくと、国内の大半の証券会社や銀行その他、及び大半の投信商品が「敢えて利用する(買う)必要がない」ものだということに気づかれることと思います。その点でとりあえず楽天証券は○。

で個人的に数少ない優良証券会社の中でも楽天証券が特に強いな、と思うのが、残りの2点なんです。特に「継続のための仕組み」ですね。「普段は忘れる心」は簡単。毎日チェックして一喜一憂したり、画面を常ににらみ続けていると、少しでも上下した時に手放したくなっちゃうんです。でも投資信託って元来そういう商品じゃない。普段は忘れて放置しているくらいがちょうど良いのです。

「お金が勝手に増えていくしくみ」「お金は寝かせて」と刺激的な言葉が並びますが、別に巷に溢れているような「1日○○分の作業だけであとは寝ているだけでお金が貯まる」系の怪しい商材でも、お金が貯まらない方が大好きな言葉「不労所得」系でもありませんのでご安心ください。

継続するのに大切なのは行動へのハードルをなるべく少なく低くすること。

これは投資に限らず、ですが、何かを始める、そして継続する時にもっとも大切なことは「無理なく継続できる仕組みづくり」だと思っています。私は「自分のやる気」を全く信用していません。何かと言い訳をしてやらない理由を作りますし、少し間が空けばやらなくなります。また、少しでも障害があれば、それを言い訳にしてやらなくなります。

投資もそうなんです。「口座開設が面倒」等の最初のハードルはどうしようもありませんが、口座開設以降は基本的にはほぼ手間なしで継続できることが大切です。なぜなら「気が向いたとき」「お金に余裕があるとき」だけ購入しようとしても、そんなときは訪れないし、たとえ訪れたとしても、その程度では投資信託ではほとんど効果が上がらないからです。毎日一定額を積み立てる。けれどそれを毎月自主的にやろうとすると私も出来ません。なぜなら私は毎月「お金がない」からです。

そんな時に有効なのが「半強制的に」「自分の気づかない内に」積み立ててくれていること。これ、投資に限らず貯金でもそうですよね。とりあえず収入が入ったら、貯金する額を真っ先に抜いておいてから、残りのお金で生活を考える(ただ、これがなかなか手強いのですが)。

このハードルを下げてくれる仕組みが楽天証券には2つあるんですね。

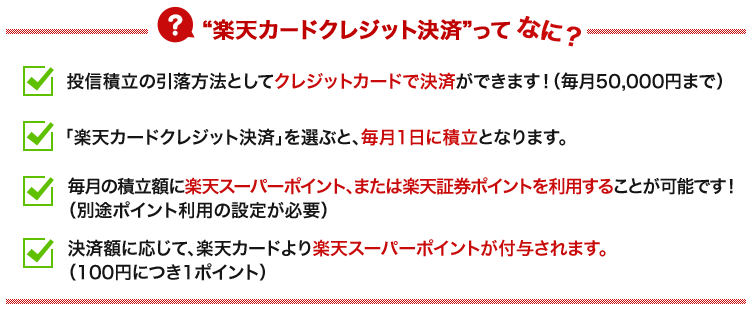

それが、「楽天カードクレジット決済」と「投資信託 ポイント投資サービス」です。

クレジット決済はマネックス証券などでも出来るのですが、個人的にその他の使い勝手も含めて楽天証券のほうが上かな、と。楽天カード限定、というのは残念ですが、この文章読まれている方の多くは楽天のサービスや楽天ポイント等々に何かしら興味があったり、既に利用されている方が多いと思うので、そうした方であれば楽天カードって必須アイテムの一つだと思っています。

あと、ポイント投資サービスは私がここ最近触れてきた楽天スーパーポイントにおける「通常ポイント」が使える、というのが大きいです。

初期段階では「お金が減る痛み」が伴いやすい投資においては、公共料金や税金同様、知らん間に決済されているカード決済は頼もしい味方。

カード決済が出来る、というのは普段クレジットカードよりもVISAデビットカードメインで使っている私からすると矛盾しているようですが、投資においては非常に魅力的です。普段の買い物にはお金を使う痛み(実感)を感じられるのが、無駄遣いを減らす近道だと思っていますが、まだ習慣化していない段階の投資信託の積立(や購入)においてはこの痛みが伴うとつい「今はちょっと入り用だから」「お金厳しいから」とひと呼吸入れてしまって、結局「今月はお休み」とかやっちゃうんですよ。

だったら、他の公共料金支払い同様「知らん内にカード決済されていて、引き落とし日になんとなく分からんまま払ってた」ほうが楽です。別に無駄な買い物してるわけではないのですから、公共料金などと同様「残高不足」だ「未決済」にならずに確実に払ってしまうのがいい。感覚としては年金・保険料などと同じ天引き感覚です。

先程同じくカード決済が出来る証券会社としてマネックス証券を上げましたが、こちらはセゾンカードのみです。マネックス証券自体は私も20年近くお世話になってきていますし、好きな証券会社の一つではあるのですが、わざわざセゾンカードをそのためだけに申し込む気は起きませんでした。その点、楽天証券使うような人って、たいてい楽天のサービスも使ってると思いますし、それなら楽天カードを持っていた方が遥かにお得、という必然性が生まれます。ポイントが貯まる、というもの地味に嬉しいですが、私としてはこの勝手に毎月決済してくれる、というだけで、例えばつみたてNISAであれば年間の上限額40万をフルに使ってカード決済で設定しても良いくらいです。(iDeCoには使えないので、その分現金はiDeCo側に回します。)

現金に比べて使用のハードルが下がるボーナスのような「ポイント」は投資に最適。

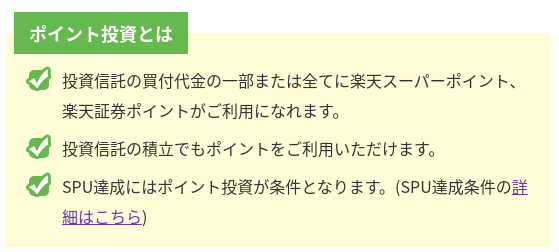

長々と書いてきていますが、私は楽天の「通常ポイント」と「期間限定ポイント」を全く別物だと考えています。ポイント投資で考えればマイルと違って1ポイントが1円にしかならないので、通常の買い物に使っても変わらないのではないか、と思われる方もいると思いますが、もしマイルを貯めないのであれば私は買い物(や振込手数料やその他の楽天サービスの決済)に使わずに、通常ポイントは毎月全額ポイント投資に突っ込んでも良いのではないか、と思っているくらいです。

最近は「ポイント投資」という言葉だけはいろいろな企業が打ち出しているので、中には「ポイントを運用してくれて、ポイントが多少増えたり減ったりする、投資のお試し版みたいなもの」みたいなイメージを持たれている方もいるかもしれません。ただ、楽天証券の場合は別です。単純に1ポイント=1円で投資信託の購入に充てられます。このポイントが増減するのではなく、ポイントで投資出来るところが魅力です。

私、可能なのであれば自分の持っているあらゆるポイントカードで貯まったポイントはすべて投信積立に充てたいくらいです(マイルも貯めたいので、若干極端ではありますが)。実際は不可能なんですけどね。ただ、その中でも楽天スーパーポイントがそれに充てられる、というのは、楽天がショッピングだけでなく、銀行や証券会社も持っているから出来ること。この時点で楽天のポイントの価値がかなり高くなります。

余談ですが、私、iDeCoとつみたてNISAは既にSBI証券で行っています。で、SBI証券は一応ポイントが貯まるようになってるんですが、Tポイントなんです。私、Tポイントほとんど貯めてないし、貯める機会もないので貯める気も起きないんです。つまり無駄になっちゃうんですね。先程のカード決済と合わせて、この点ではつみたてNISAだけでも楽天証券にしておけばよかったか、と少し悔しく思っています(マネックス証券からSBI証券にNISA口座を移したばかりだったので)。

ポイントって気がつくと地味に貯まっていたり、中途半端に残っているもの。私の場合は楽天では特に意識的に通常ポイントに焦点を当てて貯めているので、結構貯まるんですね。ポイント利用って現金利用に比べて意外と使うハードルも下がります。投資のような、一般的には気持ちのハードルがそれだけでも少し高いものを行う場合には、最初はハードルの低いものを色々積み上げていって慣れるのが一番だと思っています。そこに「本来はなかったようなもの」的なボーナスであるポイントを使える、というのは魅力的だな、と思っています。

前回も載せましたが、私の場合には既に別途iDeCoとつみたてNISAを既に別証券会社(SBI証券)で行っているため、楽天証券では前述のSPUのため+お小遣い(趣味)的に毎月1万円(うちポイントは毎月1ポイントのみ利用)で3商品を投信積立しています。

ただ、マイルを貯めないのであれば、前回挙げたような月1万近く貯まっている通常ポイントは全額ポイント投資に廻します。例え1万円いかなくても、3千円とか数千円程度でも毎月積み重なると通常の買付+αとしては非常に大きいので。そして投資信託はなるべく早く初めて少しでも積み上げていき、長期運用していくことにこそ強みを発揮すると思っているからです。

最後に。楽天証券活用には楽天カード以外にも楽天銀行の口座は開設しておきましょう。

投資信託だけでも面倒なのに、楽天カードの話まで出てきたかと思ったら、最後は楽天銀行の口座開設かよ、と思われたかもしれませんが、これ、ここ最近の楽天自体のSPU(スーパーポイントアッププログラム)の傾向考えてみても、とりあえず口座開設しておいて損はないと思っています。私のようにメインバンクにする必要はありませんが(メインバンクと考えると他には幾らでも魅力的な選択肢はあるので)、こと楽天に関わることであれば、楽天銀行は持っておいて損はないです。

これは楽天証券でも同じで、楽天銀行と連携するマネーブリッジというものが使えるんです。

優遇金利や楽天銀行のハッピープログラム等々の利点もあるのですが、今回においては「手数料無料の自動入出金(スイープ)」を挙げておきたいです。これ、ホント便利。だって、積立日に証券会社にお金移動し忘れる、ということが無くなるので。勝手に楽天銀行の口座から必要分を移動してくれるんです。手数料無料で。

もちろん証券会社各社も大手銀行などと連携させて口座振替等をしてくれるのですが、やはりネット銀行も持っているネット証券会社って強いですよ。私、マネックス証券からSBI証券に変えた理由の一つがこのネット銀行連携(自動入出金)ですから。SBI証券も住信SBIネット銀行と「SBIハイブリッド預金」を通して連携が出来るんです。で、私はSBI証券の商品の充実度とともに住信SBIネット銀行の使い勝手とミライノデビット PLATINUMに惹かれて一旦メインバンクを住信SBIネット銀行に移し、iDeCoとつみたてNISAも変更したのですが、楽天にだいぶ依存するスタイルになるのであれば悩ましいです。

ということで、長々と楽天証券と楽天スーパーポイント(ただし通常ポイント)の魅力と投資について書いてきました。いきなり投資を本格的に始める気はない方も、今もし手元で特に意識せずに通常ポイントと期間限定ポイントを消費しているな、と感じられたのであれば、まずは楽天証券+楽天ポイント投資だけでも試してみてはどうでしょうか。投資信託自体は数日や1年未満で結果が出るようなものではありませんが、元々何気なく消費していたポイントが老後3,000万問題を打開する思わぬきっかけになるかもしれません。

(まぁ、あの老後3,000万の話も実際は問題でもなんでもなく、ちゃんと読み込めば、考えれば至極まっとうな話なんですけどね。ただ、投資に縁のない、貯蓄と年金バンザイの日本では刺激が強すぎた、ということだと思ってます。)

知人の30代の女性にも1年前にこの話をしたのですが、口座開設(どこか別の証券会社)はしたものの、その後まったく進んでいない(まったく買っていない)そうです。彼女曰く「忙しくて」「お金が回せなくて」「つい面倒で」とのことなのですが、まさに今回書いたままの状態ですよね。私と10歳は離れているので、今から始めれば私とは単純に10年以上の差が生まれるだけに勿体ないな、と思っています。